4月底以来,美股加快下跌,并带动欧洲、日本、韩国等全球主要股票市场跟随调整,但A股却走出独立行情,表现一枝独秀。4月28日至5月12日期间,标普500大跌6.07%之际,上证指数上涨3.27%。

数据来源:wind,截至2022-05-12

那么,当下的A股为何如此硬气?后续行情又该怎么看?

1)弹簧被压到极致,边际放松就会反弹:经过4个多月的调整,A股股价中已计入了较多的悲观预期,任何边际上的改善都会成为市场回暖反弹的重要力量;

2)“细蕊慢逐风”,积极因素积累中:上海疫情已现明显好转、1季报落地,当前是财报空窗期、美联储加息阶段性落地、“稳增长”政策加码;

3)“势者,因利而制权”:反弹中“疫后修复”是主线,涵盖3个内涵:一是“稳增长”政策发力场景打开,聚焦“稳增长”政策链条;二是受疫情重创的消费服务业;三是考虑到本轮疫情特殊的区域性影响,聚焦前期供应链受损的汽车板块(特别是新能源汽车)。

4)市场内外矛盾的解决不会一蹴而就,但A股的日子整体会是越过越好:向后看,“稳增长”政策见效需要时间、美联储依旧迈着收紧的步伐,相关预期反复变化时会对市场产生波动。但整体趋势有望渐渐改善,而居于底部区域的估值支撑战略层面不用过于悲观,事实上,波动的“磨底期”恰是等待秋收而徐徐布局的窗口期。

弹簧被压到极致,边际放松就会反弹

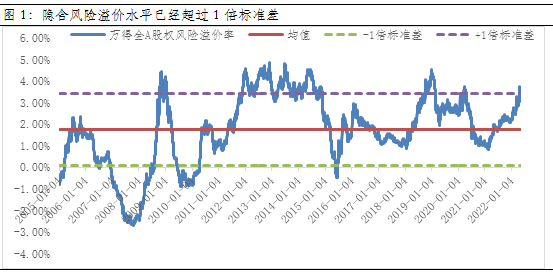

历经4个多月的调整,前期的股价中已计入了较多的悲观预期,如疫情进一步冲击基本面回落、国内政策力度和方式的担忧、美联储紧缩、海外贸易摩擦&周边地缘政治风险等,全部A股的估值中位数为27倍,与过去4轮历史大底的平均估值水平相当,隐含风险溢价超过了2005年以来1倍标准差的位置。

弹簧被压到极致,边际放松就会反弹。1)当前上海疫情已出现明显好转,当进一步趋稳放开后,政策发力场景打开,内生动力也会得到一定修复,整体基本面将会有改善的预期;2)前期政治局会议也打消了前期市场关于政策的疑虑,夯实了“政策底”;3)1季报业绩落地,当前处在业绩空窗期;4)美联储宣布5月加息50bp,加息靴子阶段性落地。

数据来源:wind,截至2022-05-12

反弹中“疫后修复”是主线,涵盖3个内涵

一是“稳增长”政策发力场景打开,聚焦“稳增长”政策链条。从具体的经济发力点来看,“强基建/稳地产”是短期主要发力点,基建方面,短期财力仍有保障、部门协调配合度高,基建链中短期盈利预期有望上修;地产方面,政治局会议提出“支持各地从实际出发完善房地产政策,支持刚性和改善性住房需求”,继续释放“稳地产”信号。在“因城施策”的灵活性下,随着需求政策放松扩围、疫情好转,地产销售拐点有望出现;

二是受疫情重创的消费服务业,以过去四轮疫情扩散情况来看,当疫情缓和后均会迎来修复行情,细分结构里关注出行旅游和物流板块;

三是考虑到本轮疫情特殊的区域性影响,聚焦前期供应链受损的汽车板块,特别是新能源汽车。从这次疫情扩散的区域看,上海、吉林是汽车等制造业的供应链核心区,前期疫情爆发对相关车企的产销量产生较大冲击,疫情好转趋稳后,修复可期。

矛盾的解决不会一蹴而就,但A股的日子整体会是越过越好

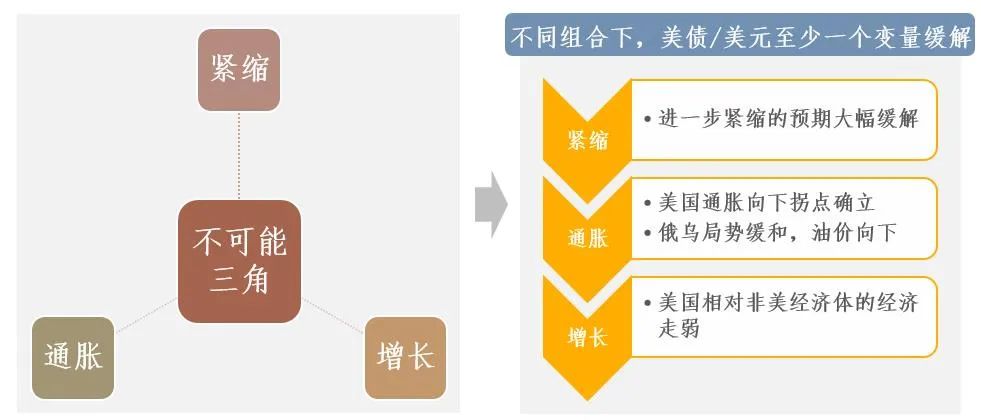

当然,市场内外矛盾的解决不会一蹴而就,修复之后,仍会面临“稳增长”政策见效需要时间、美联储依旧迈着收紧的步伐等问题,相关预期反复变化时会对市场产生波动。但整体趋势有望渐渐改善,对于外部环境的掣肘而言,美联储正处在加息缩表的进程中,美国经济也相对较强,由此推动美元走强和美债利率走高,对国内市场有一定压制。但5月美联储加息态度偏鸽,1季度经济数据也初显疲态,在加息周期中实现经济“软着陆”是个难题,后续加息存在缓和的可能。同时,美国相对非美经济走弱的预期也弱化了美元指数进一步上行的动力。

而居于底部区域的估值,支撑A股在战略层面已经不用过于悲观。事实上,波动的“磨底期”恰是等待秋收而徐徐布局的窗口期。

数据来源:富国基金整理

了解更多

风险提示:

投资有风险,基金投资需谨慎。

在投资前请投资者认真阅读《基金合同》《招募说明书》等法律文件。基金净值可能低于初始面值,有可能出现亏损。基金管理人承诺以诚实守信、勤勉尽责的原则管理和运用基金资产,但不保证一定盈利,也不保证最低收益。过往业绩及其净值高低并不预示未来业绩表现。其他基金的业绩不构成对本基金业绩表现的保证。

以上信息仅供参考,如需购买相关基金产品,请您关注投资者适当性管理相关规定、提前做好风险测评,并根据您自身的风险承受能力购买与之相匹配的风险等级的基金产品。